Les causes de la crise de 2007-2008.

La lame de fond : la baisse tendancielle du taux de profit.

L’explication des racines profondes des crises du capitalisme a été élément de débat qui a traversé le marxisme, et le traverse encore aujourd’hui au sujet de la crise de 2007-2008. L’approche présentée ici est celle qui interprète la crise comme une conséquence d’une dynamique fondamentale du fonctionnement de l’économie capitaliste explicitée par Karl Marx dans Le Capital : la baisse tendancielle du taux de profit.

La concurrence pousse les capitalistes à investir dans de nouvelles technologies pour accroître la productivité, c’est-à-dire la quantité de valeurs d’usage produites rapportées à l’ensemble du temps de travail (mort et vivant) pour les produire. Pour accroître la productivité, les capitalistes sont amenés à remplacer des travailleurs par des moyens de production (machines, ordinateurs, etc.), c’est-à-dire à remplacer du travail vivant par du travail mort et ainsi augmenter la composition organique du capital (le rapport entre capital constant et capital variable). Or, comme nous l’avons vu, la source de toute valeur vient de la force de travail (vivant), les moyens de production (le travail mort) ne faisant que transférer leur valeur dans la marchandise jusqu’à leur usure technique. Sur un marché particulier, si un capitaliste applique une nouvelle innovation et augmente la productivité horaire du travail, il pourra baisser le prix des marchandises. Il gagne alors un avantage concurrentiel sur ses concurrents, et gagne des parts de marché. Mais lorsque cette innovation va être généralisée à l’ensemble des concurrents, tous les concurrents baissent leur prix pour rattraper leur retard, ce qui fait baisser le prix moyen des marchandises vendues, et donc la valeur qui sera ensuite « partagée » entre salaires et profits. Si les salaires et le volume de la production restent les mêmes, ce sont donc les taux de profit qui vont baisser.

Mais cette baisse du taux de profit est bien entendue comme « tendancielle », c’est-à-dire qu’il s’agit d’une tendance, et que le taux de profit ne baisse pas sans discontinuer. En effet, Karl Marx identifiait des contre-tendances à cette baisse tendancielle du taux de profit, qui sont l’expression de la lutte permanente que sont amenés à mener les capitalistes contre cette tendance de fond, à travers par exemple l’intensification de l’exploitation de la force de travail ou l’expansion du crédit. Pour comprendre la crise de 2007-2008, il faut analyser les enchaînements et les conséquences de la baisse tendancielle du taux de profit au moins depuis la fin de la Seconde Guerre mondiale.

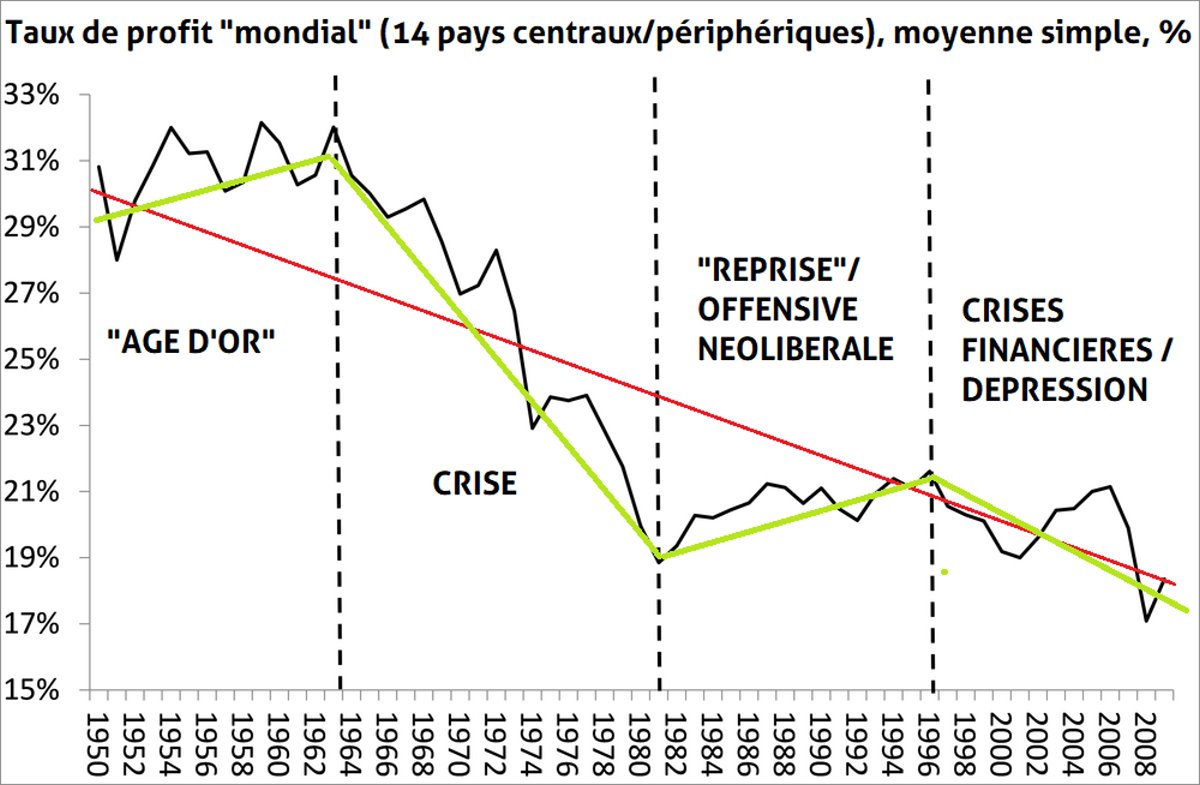

Un certain nombre d’économistes marxistes ont utilisé les données rendues disponibles par la comptabilité nationale pour mesurer l’évolution du taux de profit sur le long terme, et beaucoup d’entre eux arrivent à un résultat qui permet d’identifier la tendance à la baisse du taux de profit ainsi que ses contre-tendances. Nous prenons ici la mesure du taux de profit effectuée par Esteban Maito sur l’ensemble de l’ensemble de la période (1950-2008), concernant 14 pays centraux et périphériques significatifs du point de vue de leur développement industriel, permettant de s’approcher de ce que le marxiste argentin Esteban Maito appelle un « taux de profit mondial ».

Les graphiques montrés ici est une moyenne simple de taux de profits nationaux, ce ne sont donc pas des taux de profits correspondants exactement à la formule de Marx. Un véritable taux de profit mondial serait une mesure de la plus-value totale divisée par le total du capital avancé au niveau mondial. Mais Michael Roberts explique qu’en pondérant chaque taux de profit national en fonction du PIB de chaque pays permet de s’en approcher. Esteban Maito a fait la comparaison (voir sur le deuxième la courbe noire « RoPW »), et on trouve une trajectoire semblable.

On peut distinguer 4 périodes, qui correspondent à des cycles longs ascendants ou descendants en fonction de la dynamique du taux de profit :

De l’après-guerre à la moitié des années 1960 (ou fin des années 1960), une hausse des taux de profit : la reconstruction d’après-guerre est caractérisée par l’application des innovations techniques de la guerre dans l’économie civile, ainsi qu’une main d’œuvre disponible et peu chère dans les pays colonisés et dans les pays défaits de l’Axe par les Alliés. Cela permet dans un premier temps des taux de profit élevés, qui permettent un certain niveau de redistribution dans les pays impérialistes à travers la forme de l’« Etat-providence » qui gère le conflit de classe à travers la « négociation tripartite » (Etat, patronat, syndicats) et de manière à éviter la prise du pouvoir par les travailleurs. Telle était la base matérielle du réformisme keynésien des « Trente glorieuses ».

De la fin des années 1960 au début des années 1980, on observe une chute drastique des taux de profit : la composition organique du capital avait fortement augmenté avec la mécanisation et l’investissement dans de nouvelles industries, les salaires également car le rapport de force était plutôt en faveur des travailleurs étant donné l’épuisement relatif de l’armée de réserve. Aussi, les pays colonisés et surtout les pays pétroliers vont commencer à s’émanciper, et pratiquer des hausses de prix coordonnées sur le pétrole (les « crises pétrolières » de 1973 et 1979). Tout cela pèse fortement sur le taux de profit, en particulier dans les pays capitalistes centraux. Le taux de profit étant le moteur de l’investissement productif on observe également une stagnation/baisse de l’investissement productif, ce qui explique un retour à de faibles taux de croissance économique (taux positif de variation du PIB, qui donne une idée approximative du rythme d’accumulation du capital).

A partir du début des années 1980 commence la phase de l’offensive et de la mondialisation néolibérale : pour tenter restaurer les taux de profit, les classes dominantes mènent une offensive politique pour détruire les éléments de redistribution mis en place durant les compromis de classe d’après-guerre évoqués plus haut : attaque sur les salaires indirects (cotisations sociales et patronales), baisse des impôts sur les sociétés qui se reportent sur la taxation des classes populaires (augmentation de la TVA par exemple), privatisations des entreprises publiques et des services publics. Par conséquent, en cherchant à restaurer les taux de profits, les capitalistes entravent aussi la capacité des masses à consommer les marchandises qui sont produites. C’est au même moment qu’on observe une poussée du développement du commerce international : le capitalisme, à l’aide de la financiarisation qui augmente la vitesse de circulation du capital, cherche à repousser les limites géographiques de l’accumulation du capital pour contrecarrer la baisse du taux de profit en allant chercher de nouveaux débouchés de consommation (exportation de marchandises) et d’investissement (exportation de capitaux, les « investissements directs à l’étranger »). Comme on le voit sur le graphique, ces mutations permettent dans un premier temps de rehausser les taux de profit, mais pas suffisamment pour les ramener à leurs niveaux d’avant la crise des années 1970, et surtout, pas de manière durable. C’est dans le même temps le système capitaliste subit une mutation de structure, qui voit ressurgir la domination du capital financier.

La fuite en avant vers la financiarisation du système capitaliste ou l’excroissance du capital fictif

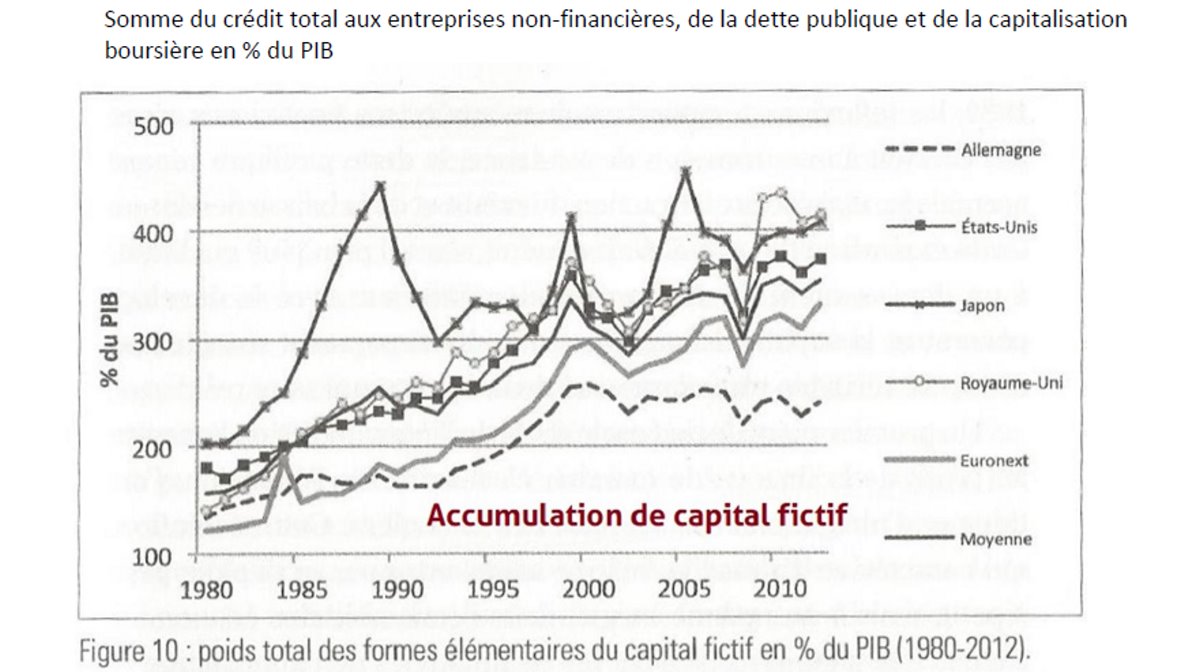

La financiarisation du système capitaliste dans les années 1980, c’est-à-dire le passage d’un financement des investissements par le crédit bancaire à un financement par l’intermédiaire des marchés financiers s’inscrit justement dans un contexte d’endettement croissant des entreprises et des Etats du fait de la crise des années 1970. Le crédit était venu au secours des profits. Le crédit est une des formes de ce que Karl Marx appelait le « capital fictif : pour Marx, la finance en général (crédits, actions) a pour rôle de mobiliser les réserves stagnantes d’argent (l’« épargne ») pour les mettre en mouvement et ainsi repousser les limites de la production en anticipant des profits futurs. Le capital financier est donc dit « fictif », non pas parce qu’il ne correspondrait forcément à aucune valeur matérielle, mais tout simplement parce qu’il n’a pas encore été réalisé dans la production et validé par la vente sur le marché de ce qui est produit. Néanmoins, étant donné son caractère caractère fictif, il est multipliable, dédoublable sans que cela ne doive correspondre à une valeur réelle.

Par exemple, une entreprise qui souhaite financer un nouvel investissement peut émettre des actions sur le marché primaire des actions (celui où les actions sont achetées pour la première fois). Le détenteur de l’action va percevoir des dividendes, qui sont des flux réels de valeur extorquée de l’exploitation de la force de travail. Mais ensuite ces actions sont échangées sur le marché secondaire, c’est-à-dire entre banques et institutions financières. Ici, le prix des actions (ce qu’on appelle la « capitalisation boursière ») dépend des fluctuations de l’offre et de la demande sur le marché financier, indépendamment des profits réalisés par la production que ces actions ont au départ financé.

C’est sur la base de cette explosion de la demande crédit à partir des années 1970 et des limites que rencontraient l’expansion de la production que se sont développés les marchés financiers. Ne trouvant de profitabilité assez élevée dans l’« économie réelle » pour y placer directement leurs capitaux, les capitalistes (par l’intermédiaire des institutions financières) se mettent à spéculer sur les marchés financiers, à développer des instruments financiers toujours plus sophistiqués et risqués qui permettent de dégager des marges plus importantes que les retours sur investissements productifs, mais donnent l’illusion qu’il est possible de s’approprier de la valeur sans passer par la production matérielle et réelle issue de l’exploitation de la force de travail. Cette accumulation de capital fictif improductif peut être observée sur le graphique ci-dessous :

C’est en fait le ralentissement de l’accumulation réelle (même en prenant en compte le développement rapide de l’industrie en Chine dans les années 1990) qui accélère donc le rythme de l’accumulation fictive. On voit bien ici que contrairement à une idée répandue à gauche, il n’y a pas d’un côté la « finance prédatrice » qu’il faudrait dompter et de l’autre « l’économie réelle vertueuse », car c’est la baisse des taux de profit et la concentration de la production dans « l’économie réelle » qui crée les conditions de la financiarisation, de la domination du capital financier.

Cette accumulation de capital fictif est la base sur laquelle éclatent bulles spéculatives.

Nous sommes alors dans une situation ou une énorme masse de capitaux circulant dans le monde à la recherche de rentabilité. On a alors des phénomènes de suraccumulation et de surproduction qui apparaissent, et qui se manifestent sous la forme de bulles spéculatives : une bulle spéculative apparaît lorsque beaucoup de capitaux se placent en même temps sur un même marché de titres de propriété, ce qui en fait monter fortement le prix, qui se détache totalement de la valeur réellement crée par les productions réelles correspondant à ces titres. A un moment donné, l’écart est tel que la confiance dans ces titres est brisée, et ils sont revendus massivement sur le marché, ce qui fait drastiquement et brutalement chuter leur prix : c’est la panique financière, tous les détenteurs de ces titres s’en débarrassent le plus vite possible afin d’éviter de perdre trop d’argent.

Dans les années 1990-2000, on observe de plus en plus de ces bulles spéculatives (1994 crises Tequila, 1997 crise asiatique, 2000 bulle internet, 2001 crise argentine…), jusqu’à la crise des surprimes de 2007-2008 aux Etats-Unis qui a été la plus dévastatrice. Sur ce graphique qui rapporte les actifs financiers détenus par les ménages (placés par les fonds de pension, d’investissement, etc.) à leur revenu disponible, on remarque bien le gonflement et l’éclatement de ces bulles :

Des enchaînements en cascade

Le déclenchement de la crise : l’éclatement d’une bulle spéculative sur le marché des crédits subprimes.

Au début des années 2000 aux Etats-Unis, les taux d’intérêt sont bas, du fait notamment de la politique monétaire de la Fed (Reserve Fédérale Américaine, banque centrale), qui a baissé son taux directeur (taux auquel la banque centrale prête de l’argent aux banques privées pour qu’elles puissent à leur tour prêter aux entreprises et aux ménages) pour tenter relancer la croissance après l’éclatement de la bulle internet en 2000. Mais cela ne fera qu’amplifier la suraccumulation de capital fictif : les banques n’investissent pas massivement dans l’appareil productif, elles accordent plutôt des crédits immobiliers à qui veut s’acheter ou construire un pavillon, peu importe ses capacités de remboursements.

Pour se faire encore plus d’argent, les banques vont utiliser la titrisation : elles transforment ces crédits immobiliers en titres financiers échangeables sur les marchés financiers, puis les vendent. De plus, chacun de ces titres mélange plusieurs crédits à des niveaux de risque (c’est-à-dire des niveaux de capacité de remboursement estimée des ménages concernés) différents, ce qui fait que plus personne n’est en mesure d’estimer le niveau de risque de ces titres, pas même les agence de notations (Moodys, Standard & Poors, Fitch etc.) dont c’est le travail de l’estimer.

Pour limiter la croissance de ces crédits immobiliers risqués, la banque centrale relève son taux directeur en 2005. Mais cela a pour conséquence que de plus en plus des ménages populaires qui les avaient contractés échouent à rembourser les crédits, car les banques privées relèvent mécaniquement leurs taux d’intérêt. En même temps, le prix de ces titres a fortement augmenté car les capitalistes financiers (banques, fonds d’investissement…) et les banques en achetaient de plus en plus pour spéculer dessus (voir plus haut). En juillet 2007, c’est la panique : voyant l’incohérence les défauts de paiements des ménages d’un côté et le prix exorbitant des titres de l’autre, tout le monde cherche à s’en débarrasser, et le prix des titres s’effondre alors (voir sur le graphique ci-dessous). C’est l’éclatement de la bulle spéculative.

La contagion à l’ensemble du système financier et bancaire, puis à la sphère productive.

Les titres subprimes ayant été revendus à beaucoup d’institutions financières dans le monde (surtout dans les pays occidentaux), et leurs différents niveaux de risque n’étant plus estimables, l’éclatement de bulle immobilière a entraîné l’ensemble du système financier et bancaire dans la paralysie généralisée et la « crise de confiance ». Difficile de savoir qui détient ces titres pourris, en quelle quantité, et quels niveaux de risque y a-t-il dans les titres détenus, etc. Les prêts accordés aux fonds d’investissement, qui ont emprunté massivement pour spéculer sur ces titres, deviennent aussi tous suspects.

Cette « crise de confiance » paralyse l’ensemble du marché interbancaire, sur lequel les banques qui ont de l’argent en trop prêtent à celles qui n’en n’ont pas assez pour assurer leurs activités. Cela entraîne certaines banques dans la faillite, comme l’américaine Lehman Brothers en septembre 2008, et d’autres banques notamment en Europe.

Il s’en suit donc une contraction du crédit, c’est-à-dire que les entreprises ne trouvent plus de moyens de financer leur production et investissements à des taux d’intérêts supportables, ce qui entraîne des faillites d’entreprise, des licenciements etc. Cette récession a provoqué une dégradation des conditions de vie de la majorité de la population : des millions de prolétaires à travers le monde sont licenciés, expulsés de leurs logements - on recense plus de deux million d’expulsions et de saisies immobilières aux Etats-Unis entre 2007 et 2010 (2,9 millions de procédures de saisies en 2010 selon la société d’information immobilère RealtyTrac) - et voient leurs conditions de vie en général se dégrader.

Les « remèdes » apportés, pires que le mal.

Si la crise de 2007-2008 se manifeste comme une crise « financière », elle représente en réalité un premier moment d’éclatement des contradictions qui avaient commencé à se manifester, comme nous l’avons vu, dans les années 1970 avec la crise de profitabilité. Cette crise démontre que ni l’offensive néolibérale sur les salaires et les services publics, ni la fuite en avant vers la financiarisation du système n’ont permis aux capitalistes d’échapper à ces contradictions.

Depuis la crise, les gouvernements et les banques centrales cherchent des moyens de « réguler » le capitalisme, d’apporter des « remèdes » à cette crise. Mais aujourd’hui, tout laisse à penser que les remèdes ont été pires que le mal…

Les plans de relance budgétaire d’urgence ont conduit à la crise des « dettes souveraines »

Les gouvernements bourgeois des pays industrialisés ont réagi à cette crise en activant le levier budgétaire : entre 2008 et 2009, ils dépensent des milliards pour refinancer les banques (on estime par exemple que ces recapitalisations bancaires ont totalisé 300 milliards de dollars de la mi-2007 à la mi-2008), soutenir temporairement les entreprises dans leurs investissements, et soutenir les ménages à la consommation et financer des investissements publics.

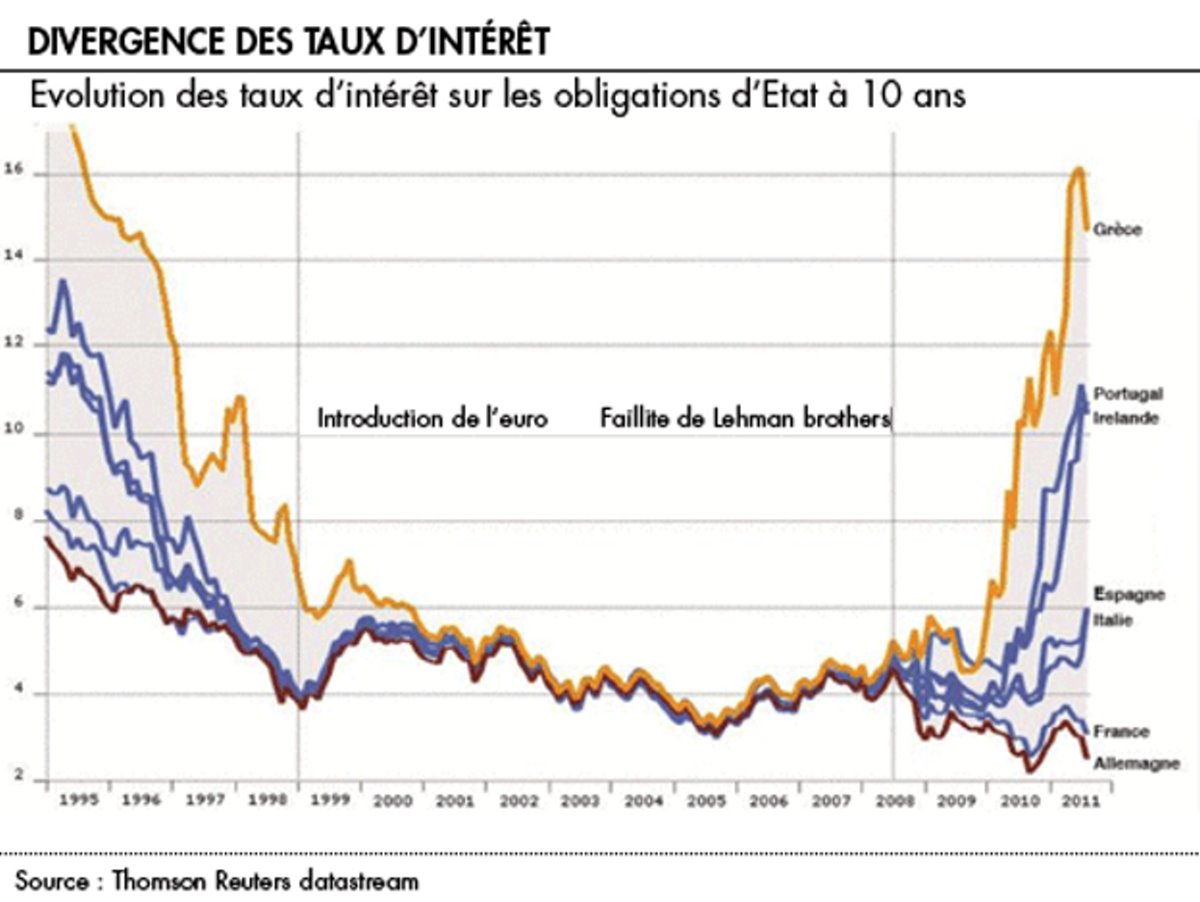

La spirale récessive qui avait suivi le krach de 1929 est ainsi évitée pour la crise de 2008, mais les Etats se sont fortement endettés sur les marchés financiers pour financer ces mesures. Les mêmes capitalistes financiers, une fois refinancés par les Etats, prêtent aux Etats pour financer ces mesures. Après un redémarrage très limité de la croissance, les gouvernements appliquent donc des politiques d’austérité à partir de 2010 pour limiter les déficits publics qui font augmenter les taux d’intérêt sur la dette. Certains Etats comme la Grèce, l’Irlande et le Portugal sont entraînés, par un « effet boule de neige » (le déficit, fait augmenter le taux d’intérêt sur la dette, ce qui fait augmenter la dette, ce qui fait à nouveaux fait augmenter le taux, etc.) dans une spirale de l’endettement. Cet emballement est visible sur ce graphique qui présente l’évolution des taux d’intérêts sur les obligations d’Etat (titres de dette publique) dans la zone euro :

L’Etat grec finit par être mis sous la tutelle financière de la « troïka », (FMI, Banque centrale européenne, commission européenne). La crise financière s’est transformée en crise des « dettes souveraines ».Cet endettement public va ensuite permettre aux gouvernements de justifier idéologiquement, avec des aspects moraux (« quand on emprunte à quelqu’un, on rembourse, sinon c’est du vol » ; justification plus facile pour le gouvernement allemand, puisqu’en allemand le mot dette – « Schuld » - est synonyme de « faute » ) l’accentuation des politiques néolibérales de coupes budgétaires et de privatisation des services publics.

Des politiques monétaires qui accentuent la spéculation

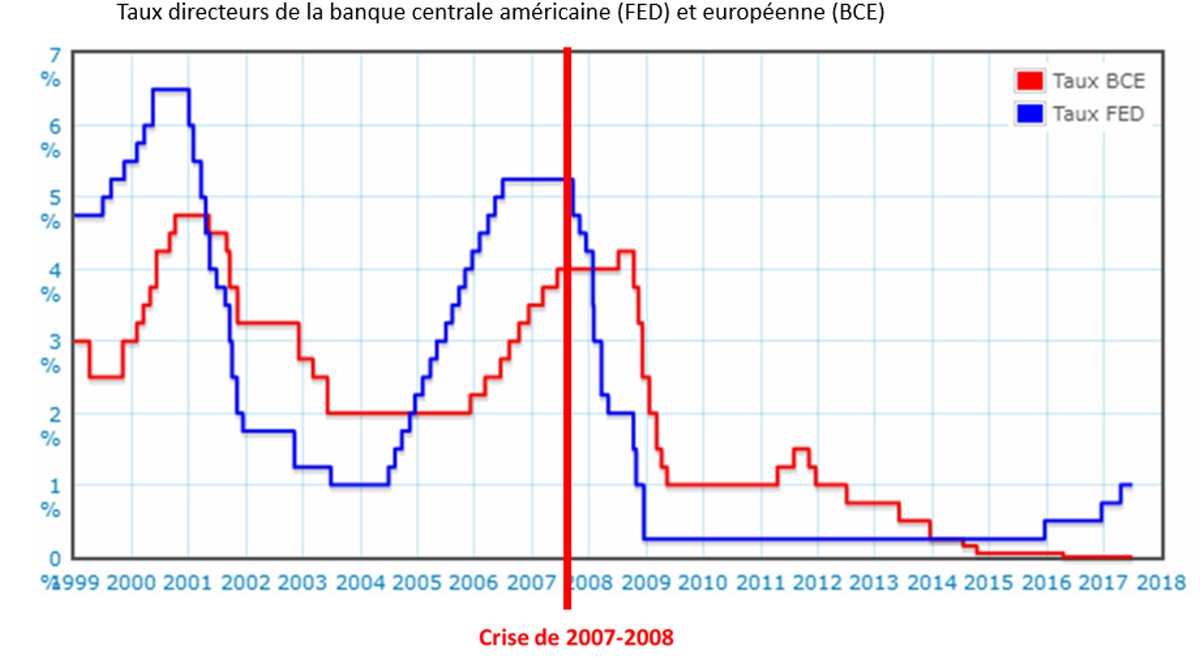

Également, le levier monétaire a été fortement utilisé : pour tenter de relancer le crédit, les banques centrales abaissent leurs taux directeurs jusqu’à atteindre des niveaux proches de 0% en 2009 (voir graphique ci-dessous) : elles financent donc les banques presque gratuitement en liquidités monétaires.

L’instrument du taux directeur étant épuisé alors que le crédit aux investissements productif n’est pas reparti et que les gouvernements commencent à appliquer des politiques d’austérité budgétaire qui font baisser la consommation, les banques centrales (FED, BCE, Banque du Japon, Banque d’Angleterre) vont prendre le relai en menant des politiques dites d’ « assouplissement quantitatif » ou quantitative easing (voir graphique ci-dessous) : elles achètent des titres dont les banques veulent se débarrasser et y injectent en retour des liquidités. Le système financier mondial est sous perfusion des banques centrales.

On estime par exemple qu’entre 2011 et 2017, la Banque centrale européenne a injecté plus de 4.000 milliards d'euros dans l'économie de la zone euro. Où est passé tout cet argent ? Pour les raisons déjà évoquées plus haut (taux de profit faibles), il n’ a pas servi à faire redémarrer l’investissement productif. Cet argent n’a fait qu’alimenter une nouvelle bulle spéculative sur les marchés financiers d’action [Marx expliquait dans Le Capital que ce qui guide les marchés d’action, c’est la différence entre le taux de profit général et les taux d’intérêt. Ces politiques des banques centrales ont fait fortement augmenter les prix des titres sur les marchés d’action. En effet, les faibles taux d’intérêts ont accru l’écart entre les profits réalisés en achetant des actions et le coût (très faible) du fait d’emprunter pour le faire. La spéculation est alors repartie de plus belle] et d’obligation qui sont repartis fortement « à la hausse » (voir graphique ci-dessous) comme avant la crise des subprimes :

Une régulation bancaire contournée par la « finance de l’ombre »

Un troisième « remède » a été utilisé pour tenter de résoudre la crise : le levier réglementaire. Sous l’impulsion du G20 ont été signé en 2010 les accords de Bâle III, qui sont censés réguler les activités bancaires. Entre autres, ces accords imposent aux banques une augmentation de leurs ratios de fonds propres minimaux obligatoire (il passe de 8,5% à 10,5% si on totalise les différents ratios qui sont appliqués aux différents types d’actifs détenus), c’est-à-dire l’obligation pour les banques de détenir une somme minimale d’argent disponible (« liquidités ») dans leur propre coffre en proportion des actifs qu’ils détiennent, afin de pouvoir faire face à un manque de liquidités en cas de crise.

D’une part, on peut affirmer que cette nouvelle régulation n’empêchera pas les faillites bancaires en cas de nouvelle crise financière, car les variations des bilans bancaires en temps de crise sont de l’ordre 18% à 25%, bien au-delà des 10,5% de fonds propres minimaux obligatoires.

D’autre part, la régulation bancaire est aisément contournée par les banques, qui ont transféré une grande partie de leurs activités dans le secteur de la « finance de l’ombre » (en anglais « shadow banking »), qui désigne un ensemble « d’institutions financières qui prêtent et empruntent de l’argent sans être des banques traditionnelles, échappant ainsi à la régulation bancaire. Les gros bras de ce secteur sont les fonds spéculatifs, les fonds monétaires, les trusts d’investissement immobilier, les courtiers et les véhicules de financement structuré. » [Joseph Choonara, « L’économie politique d’une longue dépression », 2018. Initialement publié dans la revue International Socialism, traduit de l’anglais par le groupe A2C : https://autonomiedeclasse.wordpress.com/2018/05/16/leconomie-politique-dune-longue-depression/]

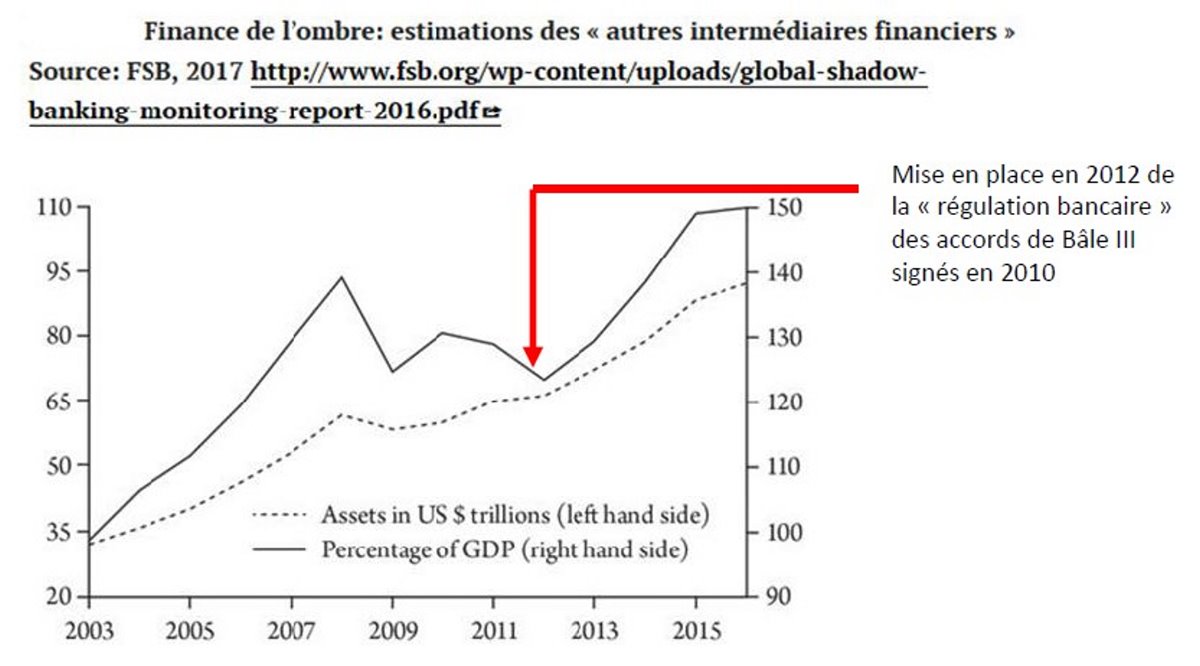

Le marxiste britannique Joseph Choonara explique qu’« au moment de la crise, la finance de l’ombre, mesurée par ses biens financiers, était probablement plus grande que le secteur bancaire traditionnel dans les économies avancées du nord. La finance de l’ombre fut affectée par la crise, mais elle a retrouvé son rythme de croisière en 2011, et sa valeur totale en 2016 était bien plus importante que sa valeur d’avant la crise » [ibidem], comme le graphique ci-dessous le montre :

Par conséquent, les mêmes « remèdes » apportés par les gouvernements bourgeois et les institutions financières internationales à la crise de 2008 préparent en réalité les conditions de la prochaine crise financière. Aussi, tous les leviers de régulation permettant de limiter les effets de la prochaine crise, faute de pouvoir éviter cette dernière, semble avoir été épuisés.

La situation actuelle

De mi 2016 à 2018 : une « reprise » en trompe l’œil

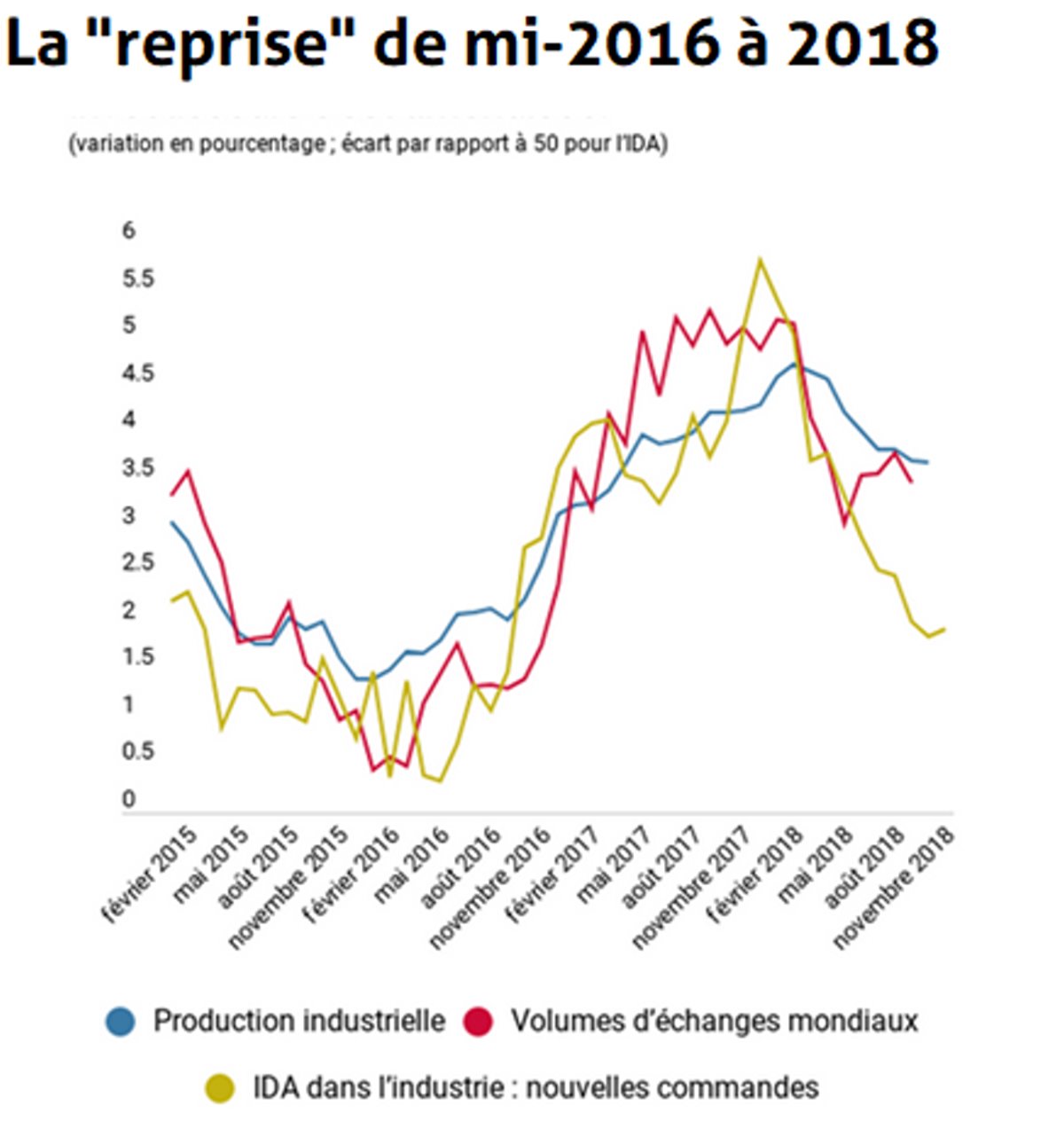

Début 2018, de nombreux commentateurs et économistes prévoyaient que l’année 2018 serait celle de la « reprise » de la croissance économique mondiale, avec un taux de croissance mondial qui a effectivement dépassé la barre des 3% en 2017 (ce qui n’était pas arrivé depuis 2010 avec croissance qui avait suivi les plans de relance d’urgence), atteignant ensuite 3,7% en 2018. Mais cet optimisme était trompeur : d’une part, le taux de croissance mondial pas retrouvé ses niveaux d’avant la crise de 2007-2008. D’autre part, cette soi-disant « reprise » était fondée sur des bases très temporaires et fragiles

Selon le marxiste américain Michael Roberts, la « reprise » de la mi 2016 à 2018 il ne s’agirait que d’un cycle court (cycle « Kitchin », qui peut durer de quelques mois à deux ans) indépendant des taux de profits, concernant la variation des stocks et les fonds de roulement (qui servent à reproduire le cycle d’exploitation capitaliste en achetant les matières premières et en payant les salaires) : le secteur capitaliste peut ainsi croître à court terme sans qu’il n’y ait d’augmentation significative d’investissements en capital fixe (machines, bâtiments…), mais uniquement via une augmentation des stocks et donc de l’utilisation des capacités de production, mais rapidement, les stocks deviennent trop importants par rapport à la demande, et les capitalistes ralentissent la production pour écouler les stocks, et le taux de croissance repart donc à la baisse.

Lorsqu’on regarde par exemple le cas des Etats-Unis, cette « reprise » (4,2% de croissance au deuxième trimestre 2018) s’est essentiellement appuyée sur des baisses d’impôts sur les sociétés qui ont permis de restaurer à court terme les taux de profit des entreprises américaines, et des programmes de dépenses publiques dans les infrastructures et dans l’équipement militaire qui accroissent la dette des Etats-Unis.

L’optimisme des commentateurs bourgeois fut de courte durée, car aujourd’hui ce cycle court touche à sa fin. Le FMI a revu ses prévisions de croissance à la baisse pour 2019, et la tendance a déjà commencé s’inverser (voir le graphique ci-dessous).

Plus que jamais, la suraccumulation de capital

Le système capitaliste dans son ensemble est aujourd’hui plus que jamais caractérisé par un phénomène de suraccumulation de capital, où trop peu de plus-value est réalisée par rapport au capital investi (le taux de profit est faible), ce qui pousse à l’endettement. Aussi, les investisseurs délaissent alors la production de marchandises et préfèrent, comme nous l’avons vu, les opérations financières.

Voilà pourquoi l’endettement mondial explose : la dette est aujourd’hui utilisée comme palliatif à l’utilisation improductive de la masse des capitaux en circulation et pour maintenir la production dans un contexte de sous-consommation, sous-consommation elle-même générée par l’intensification de l’exploitation des travailleurs-ses pour répondre à la baisse des taux de profit. Ainsi, la dette grandit sur les contradictions du système capitaliste, elle en est une des expressions.

Certains Etats (comme on l’a vu avec les Etats-Unis) s’endettent pour soutenir artificiellement l’investissement par la dépense publique, car ils ne peuvent pas les financer par un prélèvement sur la plus-value (par l’impôt sur les sociétés par exemple) qui ferait encore plus baisser le taux de profit et donc la capacité des entreprises à se maintenir dans la concurrence internationale.

Les taux d’intérêts restant très bas, les entreprises s’endettent facilement, non pas pour faire des investissements productifs conséquents, mais surtout pour racheter leurs propres actions, afin d’en faire augmenter le cours.

Sur ce graphique (voir ci-dessus) représentant l’utilisation de leurs liquidités des 500 entreprises américaines les mieux cotées en bourse aujourd’hui, on voit qu’elles consacrent une part toujours plus grande de leur argent disponible (le profit réalisé ou les liquidités obtenues par l’endettement) à cette pratique (la fraction « buybacks » sur le graphique) ou à la rémunération des actionnaires (« dividends »), au détriment des investissements productifs (« capital expenditures » et « research and development »).

Dans certains pays comme en Afrique du Sud, les ménages s’endettent fortement car le crédit à la consommation est utilisé pour soutenir artificiellement leur consommation, alimentant alors de nouvelles bulles spéculatives.

Avant la crise de 2008, l’endettement mondial a énormément (entreprises, ménages, Etats) augmenté, et depuis la crise de 2008, il augmente plus vite que la production mondiale [voir graphique]. Il a atteint aujourd’hui 225% du PIB, autrement dit il y a en valeur 2,25 fois plus de dette en circulation que la valeur du PIB, qui est un indicateur que l’on pourrait associer à la valeur de la production réelle mais qui comptabilise lui-même des valeurs fictives.

Le « dilemme » des taux d’intérêt directeurs : des banques centrales impuissantes.

Pour limiter cette suraccumulation de capital, les mêmes banques centrales qui ont inondé les marchés financiers de liquidités monétaires en abaissant leurs taux directeurs à des niveaux proches de zéro et en pratiquant des politiques de quantitative easing cherchent aujourd’hui à « normaliser » leur politique, autrement dit à remonter leurs taux directeurs pour enrayer la création de bulles spéculatives.

Le problème c’est qu’avec leur politique – voir plus haut – les banques centrales ont réenclenché une dynamique de spéculation boursière qu’il ne semble plus possible d’arrêter. Les banquiers centraux sont conscients que s’ils remontent leurs taux directeurs, les taux d’intérêt vont augmenter, et donc il sera plus coûteux d’emprunter de l’argent pour spéculer sur les marchés financiers, ce qui pourrait déclencher une énorme panique financière entraînant un nouveau krach.

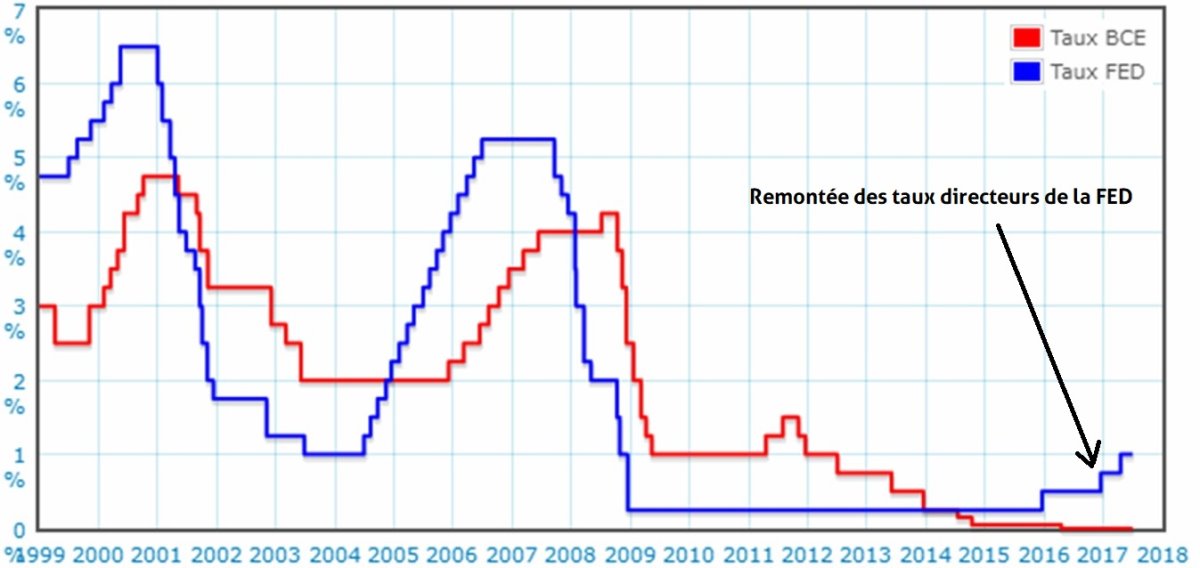

A partir de 2016, la banque centrale américaine a commencé à relever son taux directeur, prudemment, à coups de 0,25% (voir graphique ci-dessous) :

Mais c’est bien la crainte d’un relèvement significatif des taux d’intérêts qui a provoqué la chute brutale du marché d’action américain (le « Dow Jones ») en février 2018. Le Dow Jones a subi une nouvelle chute brutale en octobre dernier, après laquelle Donald Trump a affirmé que « la Fed est devenue dingue », tandis que Steven Mnuchin, secrétaire du Trésor américain nous explique que : « Les marchés montent. Les marchés descendent. Je vois cela comme une correction normale. »

Ce n’est en réalité ni dû à une « correction normale », ni à une Fed qui serait « devenue dingue ». Il s’agit là de soubresauts révélateurs du caractère artificiel des hausses de cours observées ces dernières années, et de la maturité des conditions d’une nouvelle crise financière qui pourrait entraîner une purge dont on ne saurait pas jusqu’où elle pourrait aller. Face à cela les banques centrales sont impuissantes : soient elles relèvent leur taux directeur et font alors éclater la bulle, soit elles le maintiennent bas et continuent alors à l’alimenter jusqu’à ce qu’elle éclate d’elle-même.

Cet endettement, facilité par les banques centrales, fait se proliférer de plus en plus d’entreprises « zombies », c’est-à-dire des entreprises qui sans cet endettement et/ou des aides de l’Etat, ne survivrai pas à la concurrence acharnée sur le marché. Selon un récent rapport de l’OCDE, les firmes zombie ont tendance à être des entreprises plus grandes et plus anciennes, ce qui pourrait signifier que ce sont celles qui ont le plus de chances de recevoir une aide de l’état. Le rapport estime que 7.5% du capital au Royaume-Uni est investi dans des firmes zombie, et le taux grimpe à 19% pour l’Italie.

Aux Etats-Unis, la remontée des taux directeurs a aussi pour effet d’entraîner la faillite d’un certain nombre des entreprises zombies. Les faillites d’entreprises à une échelle mondiale ont atteint des en 2016 des sommets jamais vus depuis 2008 (voir graphique ci-dessous). Ce palmarès est dominé par les faillites d’entreprises américaines.

Les pays « émergents » n’échappent pas à la crise

Après la grande crise de 2007-2008, les pays capitalistes dits « émergents » (Brésil, Argentine, Turquie, Chine, Afrique du Sud, Russie, etc.) étaient présentés comme les futurs moteurs du capitalisme financier mondialisé dans un contexte international de stagnation de la production.

Abreuvés d’argent bon marché distribué par les banques centrales des pays capitalistes avancés à relancer l’activité par le crédit bancaire après le krach, les capitalistes financiers se sont en fait empressés d’acheter toutes sortes de titres de propriété ou de créance (actions, obligations…) dans des pays où le capital circule assez librement comme le Brésil, l’Argentine, l’Afrique du Sud, la Russie et la Turquie. Échangeant des dollars contre les monnaies de ces pays pour acheter ces titres, ils ont fait monter le cours de ces monnaies (voir graphique ci-dessous), ce qui a pénalisé les exportations. (Si par exemple le taux de change en dollar du réal brésilien est au départ de 1 réal = 1,25 dollar (soit 1 dollar = 0,8 réal) et qu’il passe à 1 réal = 1,40 dollars (soit 1 dollar = 0,71 réal), le réal s’est apprécié (son cours a monté). En conséquence, les exportations brésiliennes vers les États-Unis seront moins compétitives, car un importateur nord-américain qui pouvait acheter avec 100 dollars pour 80 réaux de marchandises brésiliennes après avoir converti sa monnaie ne peut désormais en acheter que pour 71 réaux. Inversement, lorsque son cours baisse, passant à 1 réal = 1,10 dollar (soit 1 dollar = 0,90 réal), on parle de dépréciation, et dans ce cas les exportations Brésil sont plus compétitives mais ses importations sont rendues plus chères)

Ces capitaux sont essentiellement fictifs : la profitabilité des investissements déclinant également dans la sphère productive de ces pays, ils préfèrent spéculer sur les marchés financiers locaux, plutôt que d’investir dans la recherche ou les infrastructures. Mais 10 ans plus tard, les moteurs s’enrayent.

Comme l’avait montré la « crise asiatique » en 1997, ils sont prêts à fuir brutalement lorsqu’ils anticipent que la tendance peut s’inverser. La Turquie et l’Argentine ont été les premières à céder en 2018. Avec le durcissement de la politique monétaire de la FED (Banque centrale US), les taux d’intérêt et donc l’attractivité des titres US (relativement à celle des autres titres) ont augmenté. Les capitaux spéculatifs ont effectué un retour brutal vers les États-Unis. Les capitalistes vendent alors leurs titres financiers, récupèrent l’argent et le convertissent en dollar sur le marché des changes pour ensuite pouvoir racheter des titres US, ce qui provoque la dépréciation des monnaies des pays émergents. Entre janvier et septembre 2018, la valeur du peso argentin par rapport au dollar, mesurée par le taux de change, a chuté de plus de 50 % (voir graphique ci-dessous).

Au mois d’août, l’annonce par Trump de son intention de taxer les importations d’aluminium et d’acier turcs a déclenché la panique sur les marchés financiers turcs et la fuite des capitaux : la valeur en dollar de la livre turque s’est effondrée de 14 % à la mi-août, et au total de 30 % depuis début 2018.

Les pays capitalistes « émergents », dont l’« émergence » est de plus en plus remise en cause par la guerre commerciale en cours, n’échapperont pas aux contradictions du capitalisme mondialisé. La Turquie et l’Argentine sont peut-être les premiers dominos tombés d’une série plus longue : surendettés également, le Brésil, l’Afrique du Sud et le Mexique sont désormais menacés par la récession.

Le cas de la Chine

Phénomène plus significatif encore, l’économie chinoise, dont le taux de profit chute fortement et dont la croissance ralentit depuis peu, est aujourd’hui en proie à une bulle du crédit (surtout immobilier) sans précédent, que le krach chinois de 2015 n’avait pas totalement purgé. Il y a ainsi aujourd’hui en Chine en quantité de « villes fantôme », comme celle d’Ordos dans la Mongolie intérieure. Construite entre 2005 et 2010, cette ville d’une capacité d’accueil d’un million de personnes, ne comptait encore en 2014 qu’environ 100 000 habitants.

Le capitalisme chinois dépend beaucoup des exportations vers les pays occidentaux (les exportations de la Chine représentaient 30% du PIB en 2005, or la consommation des masses dans ces derniers pays baisse du fait de l’application des politiques d’austérité. Aussi, la consommation intérieure n’augmente pas au même rythme que la production du fait de faibles salaires, bien que ces derniers aient un peu augmenté dans le secteur formel ces dix dernières années sous l’effet d’une intensification de la lutte des classes : depuis 2006, le nombre de conflits du travail recensés en Chine a considérablement augmenté (voir graphique ci-dessous), ce qui a poussé les entreprises d’Etat et les multinationales à concéder des augmentations de salaires pour acheter la paix sociale.

On observe alors aujourd’hui en Chine des « surcapacités de production », c’est-à-dire que certaines entreprises n’utilisent pas pleinement les machines et équipements existants dans les usines. Malgré, ça on trouve aussi des phénomènes de surproduction : certains secteurs ont un stock de marchandises excédentaire qu’elles n’arrivent pas à vendre sur le marché. Par exemple, en 2012 la capacité de production du secteur de l’acier chinois dépassait aujourd’hui la demande de 120 millions de tonnes (ce qui représente la production réelle du deuxième producteur mondial d’acier, le Japon). La même année, la production automobile de la Chine était de 18 millions de véhicules, sur ces 18 millions, 2 millions de véhicules neufs restaient à stagner sur des parkings. L’Etat chinois cherche alors à doper la consommation intérieure, mais cela ne peut se faire qu’au prix de hausses significatives des salaires ou de prélèvements sur le capital qui provoquent des délocalisations, qui d’ailleurs ont déjà commencé (implantation d’industries chinoises dans certains pays sous-développés d’Afrique subsaharienne ou d’Asie du Sud-est). L’appareil productif chinois est alors confronté à de graves difficultés qui sont le symptôme des contractions du système capitaliste chinois, accentuées par la crise mondiale de 2007-2008. Tout mène donc à penser que l’économie chinoise est menacée par un atterrissage brutal, ou en tout cas qu’elle n’échapperait pas à une nouvelle crise financière mondiale dont les conditions semblent réunies.

Vers une nouvelle crise : la purge financière inévitable

L’histoire du capitalisme a montré que seules les crises permettent « purger » la suraccumulation de capital : par la faillite de nombreuses entreprises (dévalorisation des moyens de production, qui peuvent être rachetés à bas coût par d'autres grands capitalistes, pour qui le capital constant pèsera donc moins sur le taux de profit) et par la pression sur le salariat (dévalorisation du capital variable).

Mais dans le capitalisme actuel des grands monopoles, les capitaux sont très centralisés, et la faillite de grandes entreprises ou de grandes banques terrifie la classe capitaliste (too big to fail). Et comme nous l’avons vu, ces faillites ont été en grande partie empêchées par des renflouements massifs après 2008. Nous voyons que d’une part la crise de 2008 n’a pas permis la purge nécessaire à un rehaussement des taux de profit et de l’investissement productif, et que d’autre part les « remèdes » apportés ne font qu’accentuer les contradictions qui mèneront inévitablement à l’éclatement (on ne peut vraiment prévoir par quel bout : marchés d’action, monnaies émergentes, dette…) d’une nouvelle crise qui pourrait cette fois entraîner l’économie mondiale dans une récession mondiale d’une violence telle que nous ne l’avons jamais vécue depuis les années 1930, qui accentuerait la tendance actuelle à l’intensification des tensions entre grandes puissances impérialistes.